中國鋼鐵工業協會

10月末以來,鋼材價格逐步企穩,國內鋼材市場價格震蕩運行。進入11月份,鋼材市場逐漸完成旺季向淡季的轉換,在美國大選結果出爐、國內宏觀政策加碼不及預期、淡季需求逐漸走弱的背景下,鋼材市場逐步回歸基本面。11月份,供需矛盾逐漸累積,國內鋼材市場震蕩下行。

國內鋼材價格指數環比下降

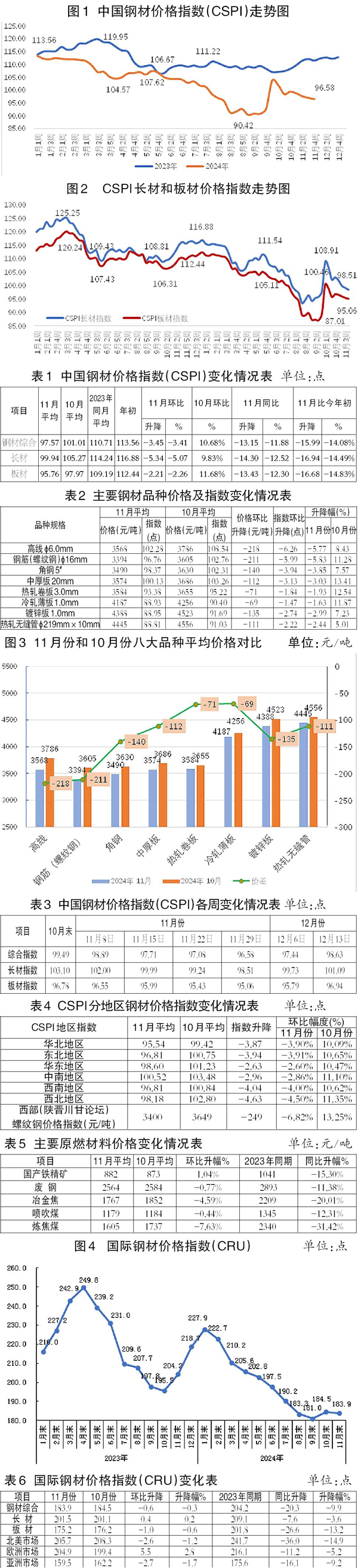

據中國鋼鐵工業協會監測,11月份,中國鋼材價格指數(CSPI)平均值為97.57點,環比下降3.45點、降幅為3.41%,同比下降13.15點、降幅為11.88%。其中,CSPI長材指數平均值為99.94點,環比下降5.34點、降幅為5.07%,同比下降14.30點、降幅為12.52%;板材指數平均值為95.76點,環比下降2.21點、降幅為2.26%,同比下降13.43點、降幅為12.30%。

截至11月末,CSPI為96.58點,環比下降2.91點、降幅為2.92%,比上年末下降16.32點、降幅為14.46%,同比下降15.04點、降幅為13.47%。

長材、板材價格環比均下降,長材降幅大于板材。

截至11月末,CSPI長材指數為98.51點,環比下降4.59點、降幅為4.45%;CSPI板材指數為95.06點,環比下降1.72點、降幅為1.78%。與上年同期相比,11月末的CSPI長材、板材指數分別下降17.05點、14.75點,降幅為14.75%、13.43%。

1月—11月份,CSPI長材指數平均值為105.67點,同比下降9.69點、降幅為8.40%;板材指數平均值為100.99點,同比下降10.93 點、降幅為9.77%。

主要鋼材品種價格均明顯下降。

11月份,鋼協監測的八大鋼材品種中,主要鋼材品種價格均明顯下降。11月份,冷軋薄板、熱軋卷板、熱軋無縫管、中厚板、鍍鋅板、角鋼、螺紋鋼、高線價格平均值環比分別下降69元/噸、71元/噸、111元/噸、112元/噸、135元/噸、140元/噸、211元/噸、218元/噸。

近期鋼材價格指數震蕩上行。

在國家有關部門發布的一攬子政策刺激下,疊加旺季效應,鋼價強勢上漲,但持續上行動力不足,鋼價逐步回歸基本面,價格沖高回落,10月末,市場在宏觀預期向好的帶動下止跌企穩。11月份以來,鋼材市場進入淡旺季轉換,需求呈現逐步走弱趨勢,鋼材價格震蕩下行。進入12月份,鋼材市場在增量政策的強預期下小幅震蕩上行。

各地區鋼材價格指數環比均明顯下降。

分地區來看,11月份,CSPI全國六大地區鋼材價格指數平均值環比均下降。其中,西北地區降幅較大,為4.50%;華東地區降幅較小,為2.60%;西南地區、東北地區、華北地區、中南地區11月份的指數平均值環比分別下降4.00%、3.91%、3.90%、2.86%。

11月份,西部(陜晉川甘論壇)螺紋鋼價格指數平均值為3400元/噸,環比下降249元/噸、降幅為6.82%。

國內市場鋼材價格變化因素分析

房地產和基建投資增速回落,制造業投資增速持平。

據國家統計局數據,1月—11月份,全國固定資產投資(不含農戶)同比增長3.3%,增速小幅回落0.1個百分點。其中,基礎設施投資同比增長4.2%,增速小幅回落0.1個百分點;制造業投資同比增長9.3%,增速與1月—10月份持平。

9月底以來,隨著一攬子增量政策加力推出及已出臺的存量政策效應逐步顯現,我國經濟景氣水平繼續回升向好。11月份,中國制造業采購經理指數(PMI)為50.3%,環比上升0.2個百分點,制造業擴張步伐小幅加快,連續2個月處于擴張區間。從汽車制造業來看,汽車產銷量環比、同比繼續實現雙增長,月度產銷創歷史新高。11月份,汽車產銷量分別為343.7萬輛和331.6萬輛,環比分別增長14.7%和8.6%,同比分別增長11.1%和11.7%。

1月—11月份,規模以上工業增加值同比增長5.8%,增速與1月—10月份持平。從房地產業來看,1月—11月份,房地產開發投資累計同比下降10.4%,降幅擴大0.1個百分點;房屋新開工面積下降23.0%,降幅擴大0.4個百分點。國房景氣指數為92.62,連續7個月小幅回升??偟膩砜?,在各項政策的作用下,11月份房地產市場積極變化增多,房地產市場交易改善、價格回穩帶來了市場預期好轉,后期走勢有望繼續改善,疊加近期國家加大力度穩定房地產市場,房地產市場有望企穩。

從今年前3個季度的數據來看,國民生產總值(GDP)增速為4.8%,而建筑業增速僅為4.1%,低于GDP增速0.7個百分點,房地產業增速為-4.0%,對GDP增長形成拖累。制造業增速為5.9%,高出GDP增速1.1個百分點。

總體來看,與鋼鐵需求有關的房地產業主要指標繼續下降,但國房景氣指數持續回升,制造業增速持平,基建增速小幅回落。

前11個月粗鋼表觀消費量降幅大于產量降幅。

據國家統計局最新發布的數據,11月份,全國生產粗鋼7840萬噸,同比增長2.5%,日產261.33萬噸,環比下降1.1%;生產生鐵7026萬噸,同比增長1.4%;生產鋼材11941萬噸,同比增長3.5%。1月—11月份,中國粗鋼產量為92919萬噸,同比下降2.7%。

從進出口來看,11月份,鋼材進出口環比均“量減價升”,出口量環比降幅較大。具體來看,11月份,我國出口鋼材927.8萬噸,環比減少190.4萬噸、下降17.0%;均價為717.8美元/噸,環比增加18.3美元/噸、增長2.6%。我國進口鋼材47.3萬噸,環比減少6.3萬噸、下降11.8%;均價為1824.7美元/噸,環比增加57.3美元/噸、增長3.2%。

1月—11月份,我國累計出口鋼材10115.2萬噸,同比增加1861.5萬噸、增長22.6%;均價為757.5美元/噸,同比下降20.0%。我國累計進口鋼材619.4萬噸,同比減少78.6萬噸、下降11.3%;均價為1693.0美元/噸,同比上升1.6%。

由此計算,11月份,全國折合粗鋼表觀消費量為6813萬噸(不包含鋼坯),同比下降0.7%。1月—11月份,全國折合粗鋼表觀消費量為82434萬噸(不包含鋼坯),同比減少4997萬噸、下降5.7%。前11個月,粗鋼產量降幅小于表觀消費量降幅,供大于求矛盾依然突出。

原燃料價格漲跌互現,鐵礦石價格小幅上漲。

從原燃料來看,與10月份相比,11月份的原燃料各品種平均價格漲跌互現。其中,鐵礦石價格小幅上漲,漲幅為1.04%;其余品種小幅下降。原燃料對鋼價支撐韌性猶在。

國際市場鋼材價格轉升為降

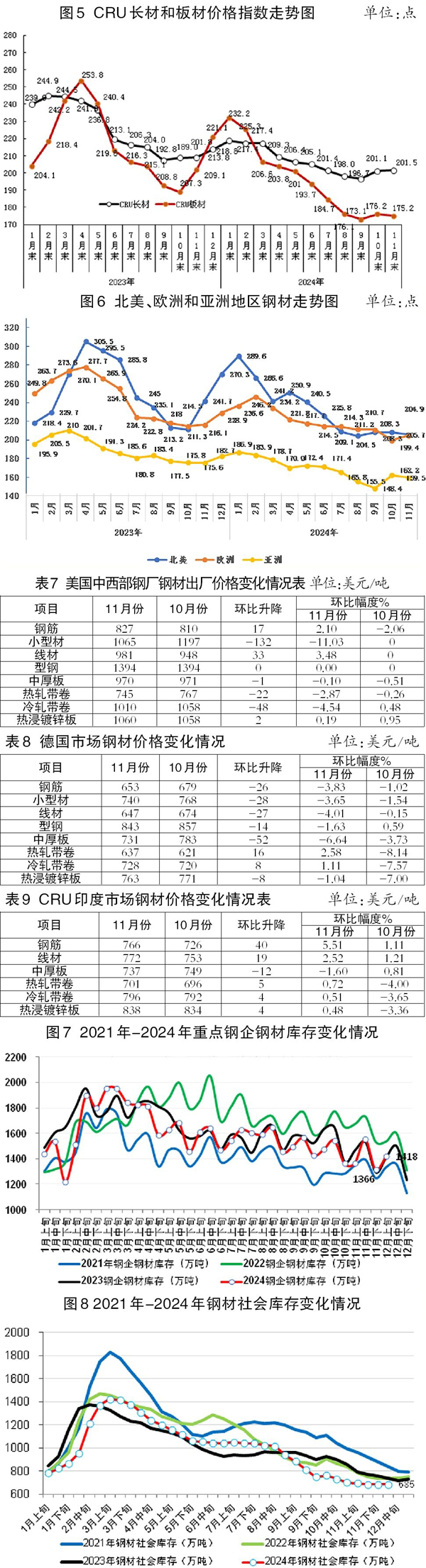

11月份,CRU國際鋼材價格指數為183.9點,環比下降0.6點、降幅為0.3%,價格轉升為降;同比下降20.3點、降幅為9.9%,降幅有所擴大。

1月—11月份,CRU國際鋼材價格指數平均值為199.1點,同比下降21.0點、降幅為9.6%。

長材、板材價格走勢分化,長材上升、板材下降。

11月份,CRU長材指數為201.5點,環比上升0.4點、升幅為0.2%;CRU板材指數為175.2點,環比下降1.0點、降幅為0.6 %。與去年同期相比,CRU長材指數下降7.6 點、降幅為3.6%;CRU板材指數下降26.6 點、降幅為13.2%。

1月—11月份,CRU長材指數平均值為206.6點,同比下降19.2 點、降幅為8.5%;CRU板材指數平均值為195.3點,同比下降19.9點、降幅為9.2%。

歐洲鋼價指數上升,北美、亞洲地區下降。

北美市場

11月份,CRU北美鋼材價格指數為205.7點,環比下降2.6點,降幅為1.2%。美國制造業PMI為48.4%,環比上升1.9個百分點,但仍處于萎縮區間。11月份,美國中西部鋼廠鋼材價格以下降為主,小型材明顯下降,熱軋帶卷、冷軋帶卷小幅下降,中厚板穩中有降,線材、鋼筋小幅上升,熱浸鍍鋅板穩中有升,型鋼保持平穩。

歐洲市場

11月份,CRU歐洲鋼材價格指數為204.9點,環比上升5.5點、升幅為2.8%;歐元區制造業PMI終值為45.2%,較10月份下降0.8個百分點。自2022年中期以來,該指數一直低于榮枯線,這意味著歐元區經濟活動正在收縮。其中,德國、意大利、法國和西班牙的制造業PMI分別為43.0%、44.5%、43.1%和53.1%。其中,除德國PMI環比持平外,其他國家制造業PMI環比均下降。11月份,德國市場鋼材品種價格以下降為主,除型鋼和熱浸鍍鋅板穩中有降、熱軋帶卷小幅上升、冷軋帶卷穩中有升外,其余均小幅下降。

亞洲市場

11月份,CRU亞洲鋼材價格指數為159.5點,環比下降2.7點、降幅為1.7%,價格轉升為降。日本制造業PMI為49%,環比下降0.2個百分點;韓國制造業PMI為50.6%,環比上升2.3個百分點;印度制造業PMI為56.5%,環比下降1個百分點;中國制造業PMI為50.3%,環比上升0.2個百分點。11月份,印度市場鋼材品種價格以平穩運行為主。

后期鋼材價格走勢分析

從宏觀經濟形勢來看,今年全球經濟復蘇動能趨弱,國內面臨有效需求不足的問題,經濟面臨較大的下行壓力。11月8日,財政部部長在十四屆全國人大常委會第十二次會議新聞發布會上表示,從2024年開始,我國將連續5年每年從新增地方政府專項債券中安排8000億元,專門用于化債,累計可置換隱性債務4萬億元。加上全國人大常委會批準的6萬億元債務限額,直接增加地方化債資源10萬億元。

12月11日—12日召開的中央經濟工作會議明確,明年要實施更加積極的財政政策,提高財政赤字率,確保財政政策持續用力、更加給力。要實施適度寬松的貨幣政策。發揮好貨幣政策工具總量和結構雙重功能,適時降準降息,保持流動性充裕,使社會融資規模、貨幣供應量增長同經濟增長、價格總水平預期目標相匹配。

這是在連續實施了14年“穩健”的貨幣政策基調后,再次改為“適度寬松”基調。預計明年宏觀政策也將以“寬松”為主基調,擴內需為穩經濟的重要抓手,考慮到第3季度經濟增速小幅回落,為實現全年5%的經濟增速目標,預計今年內或仍將有增量政策出臺,后期宏觀經濟政策調整對鋼材價格仍有支撐。

在原燃料供給寬松的背景下,鋼材價格主要受市場供需兩端影響??偟膩砜?,需求短期出現大幅變化的可能性不大,供給仍然是決定后期鋼材價格走勢的關鍵因素。

供給方面,政策層面主要受粗鋼產量調控政策及能耗雙控政策影響。8月22日,工業和信息化部官網發布《工業和信息化部辦公廳關于暫停鋼鐵產能置換工作的通知》,提出各地區自2024年8月23日起,暫停公示、公告新的鋼鐵產能置換方案。

12月17日,工業和信息化部原材料工業司司長常國武表示,工信部正在會同有關方面組織修訂鋼鐵產能的置換辦法,促進行業組織結構布局結構優化和減量提質發展。此舉旨在進一步深化鋼鐵行業供給側結構性改革,為市場注入供給端的良好預期,利好鋼材價格走勢。

此外,隨著鋼廠利潤下降,粗鋼日產有所減少。12月上旬,重點統計鋼鐵企業共生產粗鋼2024萬噸,平均日產202.4萬噸,環比下降3.2%。

但隨著淡季效應延續,需求逐步走弱,庫存也有回升趨勢。從企業庫存看,12月上旬重點鋼企鋼材庫存明顯上升,12月上旬重點鋼鐵企業鋼材庫存量為1418萬噸,環比增加103萬噸、上升7.8%,比上月同旬增加52萬噸、上升3.8%,比去年同旬增加8萬噸、上升0.6%。12月上旬,21個城市5大品種鋼材社會庫存為685萬噸,環比增加2萬噸、上升0.3%,庫存低位波動,比今年初減少44萬噸、下降6.0%,比上年同期減少52萬噸、下降7.1%。

需求層面,房地產和基礎設施建設仍舊是影響行業需求變化的關鍵因素。11月13日,財政部、國家稅務總局、住建部聯合發布《關于促進房地產市場平穩健康發展有關稅收政策的公告》,明確多項支持房地產市場的稅收優惠政策。此舉在降低需求端交易稅負和供給端開發稅負同步發力,是近年來力度最大的一次定向減稅。中央政治局會議、國新辦新聞發布會在短期內頻頻提及要促進房地產市場企穩,從財政政策和貨幣政策組合發力,表現出國家對房地產市場健康發展的高度重視,隨著房地產一系列組合拳的打出,預計今年內房地產有望止跌企穩。

基礎設施建設方面,1月—11月份,全國固定資產投資小幅回落、基礎設施建設投資增速回落。隨著專項債和特別國債的發行,“兩重”的措施落地,基礎設施建設對用鋼需求起到延緩下降的作用。

制造業方面,各行業走勢分化明顯。11月份中國制造業采購經理指數為50.3%,比10月份上升0.2個百分點,制造業擴張步伐小幅加快,連續2個月處于擴張區間。11月份,生產指數和新訂單指數分別為52.4%和50.8%,比10月份上升0.4個和0.8個百分點,其中新訂單指數自今年5月份以來首次升至擴張區間,表明制造業市場活躍度有所增強,新出口訂單指數為48.1%,較10月份上升0.8個百分點,制造業出口景氣度有所提升。

汽車產業目前正處于去庫存階段,11月份汽車市場熱度延續,以舊換新政策效果繼續顯現,購車需求得到進一步釋放。11月份,汽車產銷環比、同比繼續實現雙增長,月度產銷創歷史新高。

家電行業方面,隨著各地以舊換新政策陸續落地,帶動家電行業趨勢向好。報告顯示,12月份空冰洗排產合計總量為3398萬臺,較去年同期生產實績上漲21.7%,整體三大白電消費需求持續旺盛,對鋼材價格有所支撐。

1月—10月份,機械工業增加值保持增長,多數產品產量同比增長,機電產品出口共計12.4萬億元,同比增長8.5%,占總出口額的59.4%,多數產品出口量同比上升,對鋼鐵間接出口形成積極帶動作用。

前3個季度,造船行業三大指標繼續穩步增長。

綜合來看,今年后期各下游用鋼行業的鋼鐵需求進一步呈現分化態勢,預計總體需求弱于上半年。

后期需要關注的主要問題:

鋼材出口環比有所下降,出口壓力正在不斷加大。1月—11月份,我國累計出口鋼材10115.2萬噸,同比增加1861.5萬噸、增長22.6%。從單月來看,11月份的鋼材出口下滑明顯,出口鋼材927.8萬噸,環比減少190.4萬噸、下降17.0%。隨著貿易救濟原審案件的增加,以及特朗普的關稅政策預期,預計鋼材的直接出口和間接出口均將受到影響,后期鋼材出口面臨的風險正在累積,需持續保持關注。

警惕鐵礦石等原燃料高位運行侵蝕行業利益。據海關總署數據,1月—11月份我國累計進口鐵礦石112423.6萬噸,同比增加4657.0萬噸、增長4.3%,進口海關均價為108.0美元/噸,同比下降5.9美元/噸、降幅為5.2%。1月—11月份,CSPI平均值為102.89點,同比下降8.89點、降幅為7.95%??傮w看,鋼材價格同比下降幅度明顯大于鐵礦石進口價格降幅,鋼鐵行業利潤空間受到擠壓。

《中國冶金報》(2024年12月25日 07版七版)