中國鋼鐵工業協會

8月份前期,鋼材市場淡季特征明顯,南方暴雨,北方高溫持續,終端需求釋放力度受限,鋼材供給強度大于需求,市場供需矛盾進一步加劇,鋼材價格快速下行。8月下旬,鋼材庫存有所下降,同時受美聯儲降息以及“金九銀十” 預期影響,鋼材市場價格小幅反彈。進入9月份,鋼材供給強于需求狀態未發生根本性改變,鋼材價格呈震蕩走勢。

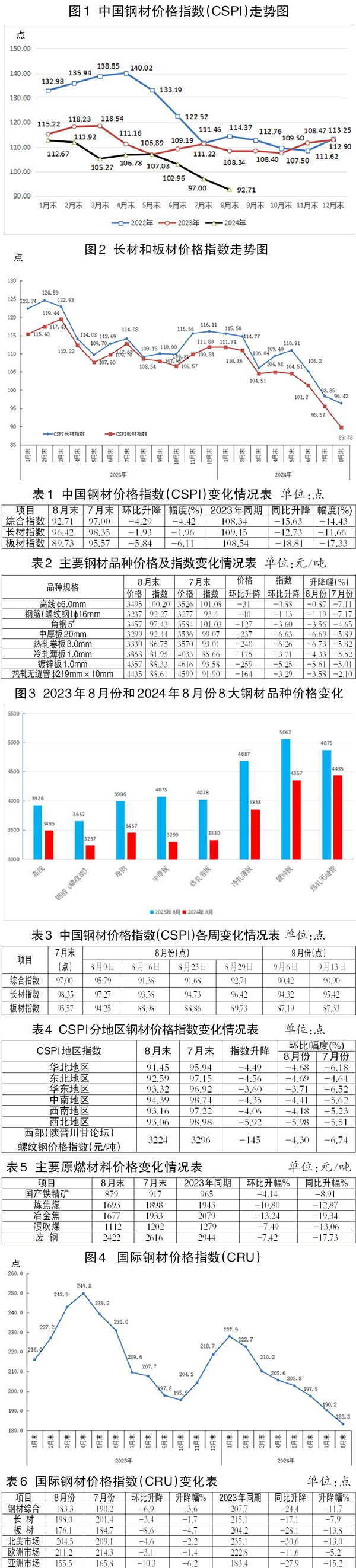

國內鋼材價格指數持續下降

據中國鋼鐵工業協會監測,8月份,中國鋼材價格指數(CSPI)平均值為92.89點,環比下降7.57點,降幅為7.54%;同比下降16.77點,降幅為15.29%。其中,CSPI長材指數平均值為95.50點,環比下降6.82點,降幅為6.67%;同比下降16.38點,降幅為14.64%。板材指數平均值為90.46點,環比下降8.47點,降幅為8.56%;同比下降21.29點,降幅為19.05%。

截至8月末,CSPI為92.71點,環比下降4.29點,降幅為4.42%;比上年末下降20.19點,降幅為17.88%;同比下降15.63點,降幅為14.43%。

長材、板材價格均持續下降,板材降幅大于長材。

截至8月末,CSPI長材指數為96.42點,環比下降1.93點,降幅為1.96%;CSPI板材指數為89.73點,環比下降5.84點,降幅為6.11%;與上年同期相比,CSPI長材、板材指數分別下降12.73 點、18.81點,降幅分別為11.66%、17.33%。

1月—8月份,CSPI長材指數平均值為107.60點,同比下降9.25點,降幅為7.91%;板材指數平均值為103.60點,同比下降9.73點,降幅為8.58%。

主要鋼材品種價格均繼續下降。

8月末,鋼協監測的8大鋼材品種中,所有品種價格環比繼續下降。其中,鍍鋅板、熱軋卷板和中厚板價格分別下降259元/噸、240元/噸和237元/噸,冷軋薄板、熱軋無縫管、角鋼價格環比分別下降175元/噸、164元/噸、127元/噸,螺紋鋼和高線價格分別下降40元/噸和31元/噸。

鋼材價格指數已持續低于100點。

今年初以來,第1季度,鋼材價格持續單邊下行,尤其是春節后鋼價下跌幅度加快,進入4月份以后,鋼材價格止跌企穩,開始回升。5月份,鋼材價格震蕩運行,不同品種走勢有所分化,價格總體高于4月份。進入6月份以后,供需矛盾加劇,鋼材價格又開始下跌。尤其是進入7月份傳統需求淡季以后,疊加螺紋鋼新舊國標過渡的影響,市場供需矛盾進一步加大,鋼材價格加速下跌。截至9月6日當周,CSPI跌至90.42點,為2016年11月份以來的最低值,9月份第2周,鋼材價格小幅震蕩反彈,但動力不足,CSPI已經連續8周低于100點。

各地區鋼材價格指數環比降幅多數收窄。

分地區來看,截至8月末,CSPI全國6大地區鋼材價格指數環比均持續下降。其中,華北地區、東北地區、華東地區、中南地區、西南地區和西北地區8月末指數比7月末分別下降4.68%、4.69%、3.71%、4.41%、4.18%和5.98%。

8月末,西部(陜晉川甘論壇)螺紋鋼價格指數為3224元/噸,環比7月末下降145元/噸,降幅為4.30%。

國內市場鋼材價格變化因素分析

制造業和基建投資增速放緩,房地產投資降幅持平。

據國家統計局數據,1月—8月份,全國固定資產投資(不含農戶)為329385億元,同比增長3.4%,增速較1月—7月份放緩0.2個百分點。其中,基礎設施投資同比增長4.4%,增速繼續下降0.5個百分點。制造業投資同比增長9.1%,增速繼續下降0.2個百分點。中國制造業PMI(采購經理指數)連續4個月低于榮枯線,且持續3個月下滑,產需繼續放緩,顯示中國制造業繼續減弱,國內有效需求仍顯不足。從汽車制造業來看,8月份汽車產銷量環比增長、同比下降,汽車產銷分別完成249.2萬輛和245.3萬輛,環比分別增長9%和8.5%,同比分別下降3.2%和5%。1月—8月份,規模以上工業增加值同比增長5.8%。增速環比繼續放緩0.1個百分點。8月份,規模以上工業增加值比7月份增長0.32%。

從房地產業來看,1月—8月份,房地產開發投資累計同比下降10.2%,增速與1月—7月份持平;全國房地產開發新開工面積下降22.5%,降幅收窄0.7個百分點。8月份,全國房地產開發景氣指數為92.35點,環比上升0.15個百分點,至此,國房景氣指數連續4個月小幅回升,“5·17”新政以來,新建全國房地產開發銷售面積與銷售額、房地產開發企業到位資金、房屋新開工面積降幅持續收窄,全國房地產開發景氣指數結束連續4個月下降后持續小幅回升,政策效果逐漸顯現。

總體情況看,房地產業各項指標繼續下降,降幅較大但呈現逐漸收窄之勢,制造業和基建增速繼續穩中略降。

粗鋼表觀消費量降幅大于產量降幅。

據國家統計局最新發布的數據,8月份,全國生產粗鋼7792萬噸、同比下降10.4%,日產251.35萬噸、環比下降6.1%;生產生鐵6814萬噸、同比下降8.8%,日產219.81萬噸、環比下降4.6%;生產鋼材11090萬噸、同比下降6.5%,日產357.74噸、環比下降3%。1月—8月份,中國粗鋼產量為69141萬噸,同比下降3.3%;生鐵產量為57770萬噸,同比下降4.3%;鋼材產量為92573萬噸,同比增長0.4%。

從進出口來看,8月份鋼材出口與進口均呈現量升價跌之勢,出口量環比增幅較大。8月份,中國出口鋼材949.5萬噸,較7月份增加166.8萬噸,環比增長21.3%;均價為755.5美元/噸,環比下跌34.6美元/噸,跌幅達4.4%。1月—8月份,我國累計出口鋼材7057.5萬噸,同比增長20.6%;出口均價為777.2美元/噸,同比下降22.7%。8月份,中國進口鋼材50.9萬噸,較7月份增加0.4萬噸,環比增長0.8%;均價為1739.7美元/噸,環比下跌24.3美元/噸,跌幅達1.4%。1月—8月份,我國累計進口鋼材463.1萬噸,同比下降8.4%;進口均價為1673.1美元/噸,同比下降1.3%。

由此計算,8月份,全國折合粗鋼表觀消費量為6845萬噸,同比下降13.5%。1月—8月份,全國折合粗鋼表觀消費量為62250萬噸,同比減少3649萬噸,同比下降5.5%。粗鋼產量降幅小于表觀消費量降幅,供大于求矛盾依然突出。

原燃料價格均有所下降,價格正在合理回歸。

從原燃料來看,與7月末相比,所有原燃料品種均下降,8月份原燃料價格弱勢運行。其中,國產鐵精礦、煉焦煤、冶金焦、噴吹煤和廢鋼價格降幅分別為4.14%、10.80%、13.24%、7.49%和7.42%。

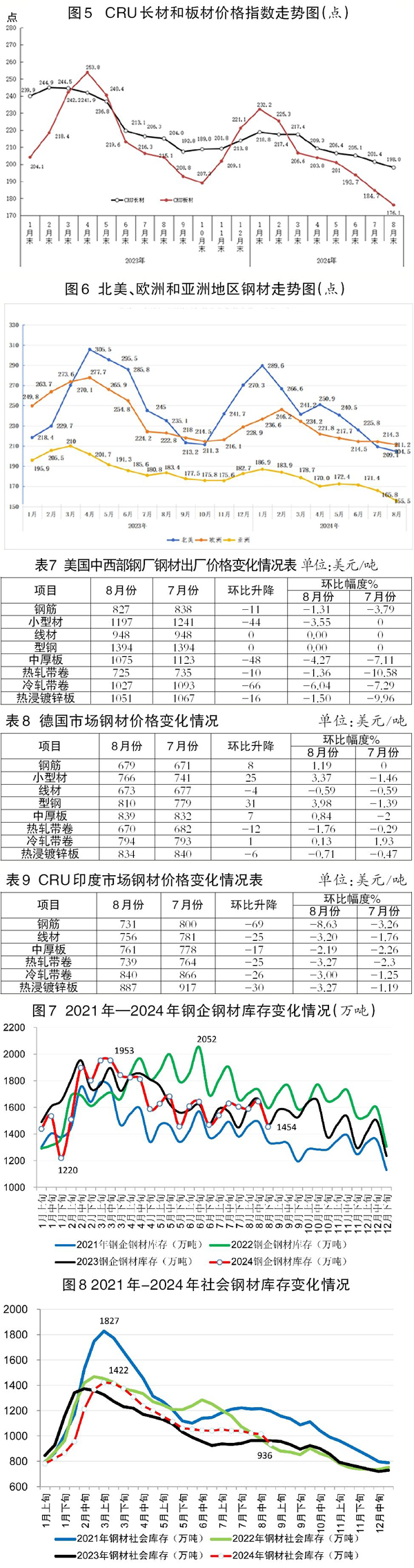

國際市場鋼材價格持續下降

8月份,CRU國際鋼材價格指數為183.3點,環比下降6.9點,降幅為3.6%,為連續7個月下降;同比下降24.4點,同比降幅為11.7%,降幅有所擴大。

1月—8月份,CRU國際鋼材價格指數平均值為205.03 點,同比下降22.90 點,降幅為10.05%。

長材、板材價格均有所下降,板材降幅大于長材。

8月份,CRU長材指數為198.0點,環比下降3.4點,降幅為1.7%;CRU板材指數為176.1點,環比下降8.6點,降幅為4.7%。與去年同期相比,CRU長材指數下降17.1點,降幅為7.9%;CRU板材指數下降28.1點,降幅為13.8%。

1月—8月份,CRU長材指數平均值為209.23點,同比下降23.15 點,降幅為9.96%;CRU板材指數平均值為202.93點,同比下降19.86 點,降幅為8.92%。

北美、歐洲、亞洲地區鋼價指數均持續下降

北美市場

8月份,CRU北美鋼材價格指數為204.5點,環比下降4.6點,降幅為2.2%;美國制造業PMI為47.2%,環比上升0.4個百分點。8月份,美國中西部鋼廠除線材和型材外,長板材價格均持續下降。

歐洲市場

8月份,CRU歐洲鋼材價格指數為211.2點,環比下降3.1點,降幅為1.4%;歐元區制造業PMI終值為45.8%,環比小幅上升。其中,德國、意大利、法國和西班牙的制造業PMI分別為42.4%、49.4%、43.9%和50.5%,除意大利制造業PMI環比繼續上升外,其他國家環比均繼續下降。8月份,德國市場鋼材品種表現分化,鋼筋穩中有升,小型材、型鋼、中厚板轉降為升,冷軋帶卷繼續上升,其余品種持續下降。

亞洲市場

8月份,CRU亞洲鋼材價格指數為155.5點,比7月份下降10.3 點,降幅為6.2%,價格持續下降;日本制造業PMI為49.8%,環比上升0.7個百分點;韓國制造業PMI為51.9%,環比上升0.5個百分點;印度制造業PMI為57.5%,環比下降0.6個百分點;中國制造業PMI為49.1%,環比下降0.3個百分點,制造業景氣度小幅回落。8月份,印度市場鋼材品種價格繼續下降。

后期鋼材價格走勢分析

從宏觀經濟形勢來看,今年全球經濟復蘇動能趨弱,國內面臨有效需求不足的境況,經濟面臨較大的下行壓力,在原燃料供給寬松的背景下,鋼材價格主要受市場供需兩端影響。從今年前8個月來看,鋼鐵供給同比出現了一定的減量,但仍沒有及時減到位,減量節奏也滯后于需求??偟膩砜矗┙o仍然是決定今年后期鋼材價格走勢的關鍵因素,也是決定后期鋼鐵企業主業經濟效益的最主要因素。當前行業面臨的嚴峻形勢,鋼材需求下降是外因,是不可抵抗的因素;鋼材供給是內因,是可以通過自律控產降庫存調節的主動因素。只有根據需求下降的幅度及時足量減產降庫存,才能實現鋼材價格上漲、鐵礦石等原燃料價格下跌,取得一定的經濟效益。

供給方面,政策層面主要受粗鋼產量調控政策以及能耗雙控政策影響。今年4月3日,國家發展改革委產業司發布消息稱,2024年,國家發展改革委、工業和信息化部、生態環境部、應急管理部、國家統計局會同有關方面將繼續開展全國粗鋼產量調控工作,堅持以節能降碳為重點,區分情況、有保有壓、分類指導、扶優汰劣,推動鋼鐵產業結構調整優化,促進鋼鐵行業高質量發展。為配合做好產能產量調控工作,相關部門將聯合開展全國鋼鐵冶煉企業裝備基礎信息摸底工作。此外,5月29日,國務院印發的《2024—2025年節能降碳行動方案》進一步指出,2024年繼續實施粗鋼產量調控。到2025年底,與2023年相比,噸鋼綜合能耗降低2%左右。2024年—2025年,鋼鐵行業節能降碳改造形成節能量約2000萬噸標準煤、減排二氧化碳約5300萬噸。8月22日,工業和信息化部官網發布《工業和信息化部辦公廳關于暫停鋼鐵產能置換工作的通知》,提出各地區自2024年8月23日起,暫停公示、公告新的鋼鐵產能置換方案。此舉旨在進一步深化鋼鐵行業供給側結構性改革,為市場注入供給端的良好預期,利好鋼材價格走勢。

值得注意的是,進入8月份以來,鋼材價格加速下行,大部分鋼鐵企業已經出現虧損,一些鋼鐵企業虧損后才開始主動調整生產節奏,加大檢修停產力度,市場供給有所減少,企業自發的市場化減產嚴重滯后,雖然對緩解供需矛盾也有一定作用,但已經造成鋼鐵主業虧損的嚴重后果。今年后幾個月,供給層面主要受政策性限產和市場化主動減產影響。

此外,受鋼價回升利潤修復影響,近期粗鋼產量又有小幅回升,9月上旬重點統計鋼鐵企業共生產粗鋼1936萬噸,粗鋼日均產量為193.6萬噸,旬環比上升2.7%,同比下降10.3%。

需要警惕的是,鋼企鋼材庫存也開始小幅回升。從企業庫存看,9月上旬重點鋼鐵企業鋼材庫存量為1497萬噸,旬環比增加43萬噸,上升2.9%;比8月同旬減少93萬噸,下降5.8%;比去年同旬減少83萬噸,下降5.3%。從社會庫存看,9 月上旬,21個城市5大品種鋼材社會庫存884萬噸,環比減少52萬噸,下降5.6%,庫存繼續下降;比今年初增加155萬噸,上升21.3%;比上年同期減少73萬噸,下降7.6%。

從需求層面來看,房地產和基礎設施建設仍舊是影響行業需求變化的關鍵因素。5月17日,央行發布《中國人民銀行 國家金融監督管理總局關于調整個人住房貸款最低首付款比例政策的通知》,優化首付和個人貸款的相關規定。另外,住建部、自然資源部也有相關穩房地產業的政策相繼推出。房地產一系列組合拳的打出,有利于房地產市場今年探底企穩。不過,短期來看,相關政策的執行效果有待觀察,單從近4個月份房地產的相關指標來看,房地產出現一些積極變化,主要指標降幅在持續收窄,但降幅仍較大,全國房地產開發景氣指數持續回升。基礎設施建設方面,1月—8月份,全國固定資產投資增速和基礎設施建設投資均有所放緩。隨著專項債和特別國債的發行,“兩重”的措施落地,基礎設施建設在用鋼需求方面能起到延緩下降的作用。制造業來看,各行業走勢分化明顯。8月份制造業PMI為49.4%,比6月份還低0.1點,連續4個月低于榮枯線,且連續3個月下滑。汽車產業目前正處于去庫存階段,8月份產量同比下降4.8%,環比增長9%,對鋼鐵需求拉動作用維持韌性。家電行業來看,冰箱、洗衣機、空調三大件進入淡季,對鋼材需求拉動作用也較為有限。機械行業來看,機械行業上半年工業增加值保持增長,多數產品產量同比增長,繼續對鋼鐵間接出口形成積極帶動作用。綜合來看,今年后期各下游用鋼行業對鋼鐵需求進一步分化,預計總體需求弱于上半年。

后期需要關注的主要問題:

一是加大自律控產的力度和節奏以匹配下降的現實需求。進入9月份,“金九”成色略顯不足,需求不及預期。面對需求不足的現實,供給沒有及時調整和調整到位,導致當前供求矛盾加劇、鋼材價格下行、鋼企利潤下滑。因此,建立合理健康的供需平衡秩序尤為重要。行業目前面臨的主要問題在需求側,解決問題的辦法在供給側。多數鋼鐵企業形成了共識,自律控產是應對鋼鐵有效需求不足的重要抓手。

8月份以來,不少鋼鐵企業出現虧損,行業形勢十分嚴峻。在此背景下,鋼鐵企業應繼續保持戰略定力,加大力度控制產量降低庫存,進一步匹配需求下降的力度和節奏。更加堅決按照“三定三不要”的經營原則特別是“以效定產,不要產生經營性失血”原則組織生產,前提是執行好“以銷定產”,超過需求的產量是沒有意義產量。第4季度,要充分把握減產的量和減產節奏,以自律減產實際行動為行業平穩運行奠定基礎。

二是鋼材出口量仍保持高位,國際貿易風險正在不斷加大。今年初以來,鋼材的高出口持續引發國際市場的關注。8月份,鋼材出口呈量升價跌之勢,出口量大幅增加,出口均價降幅較大。在此情況下,今年初以來我國遭受貿易救濟原審案件明顯增加。截至今年7月末,原審案件已達13起(2021年7起、2022年4起、2023年4起),接近前3年之和。隨著貿易救濟原審案件的增加,后期我國鋼材出口面臨的風險正在累積,需持續保持關注。

三是鋼價易跌難漲、礦價易漲難跌的特點已經導致鋼鐵行業出現較大虧損。據海關總署數據,1月—8月份,中國進口鐵礦石8.1億噸,同比增5.2%。進口額為930.2億美元,同比增6.6%。據此測算,鐵礦石進口均價為114.1美元/噸,較去年同期提高1.5美元/噸,增幅1.3%。1月—8月份,CSPI平均值為105.17點,同比下降7.62點,降幅為6.76%??傮w看,鋼材價格同比下降,但鐵礦石進口價格同比上漲,進一步壓縮行業利潤空間。

《中國冶金報》(2024年09月25日 07版七版)