中國鋼鐵工業協會

5月份,我國經濟呈現恢復向好勢頭,國內市場鋼材需求雖有所啟動,但仍不及預期;受原燃材料價格回落影響,鋼材價格也有所下降。進入6月份以來,鋼材價格小幅波動。

5月份國內鋼材價格指數環比下降

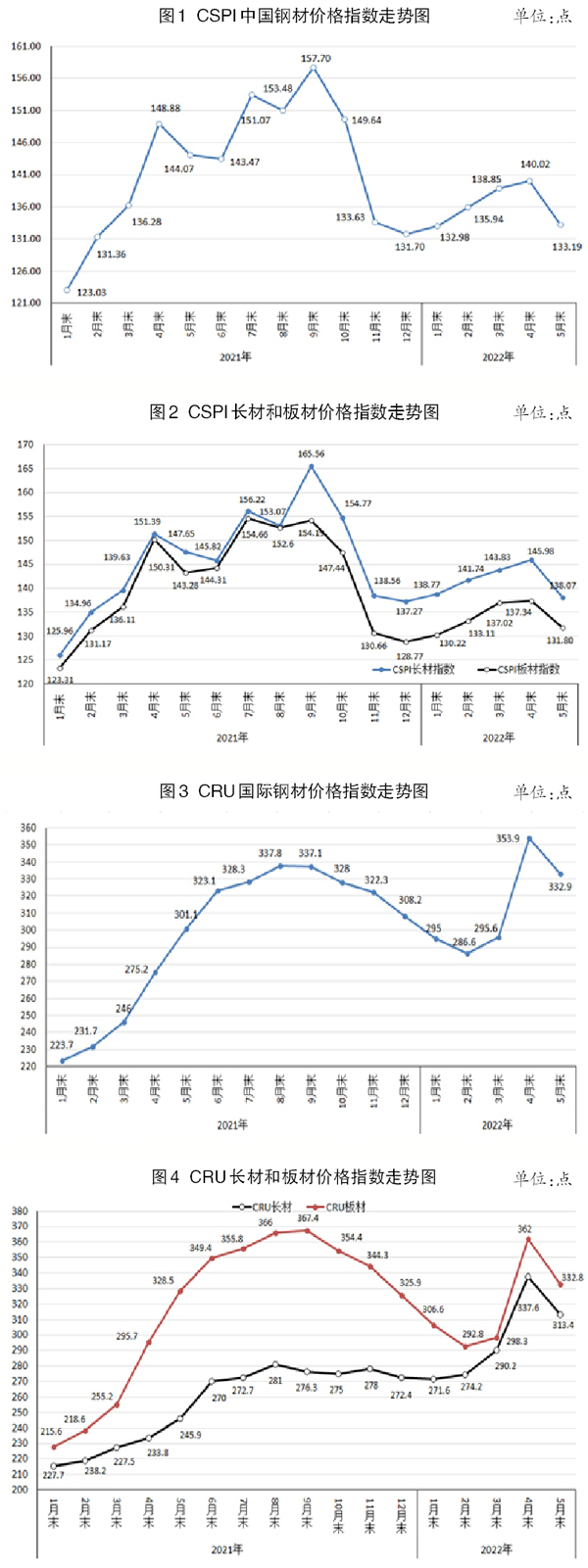

據中國鋼鐵工業協會(簡稱鋼協)監測,5月末,中國鋼材價格指數(CSPI)為133.19點,環比由升轉降,下降6.83點,降幅為4.88%;同比下降10.88點,降幅為7.55%。(見圖1)

長材、板材價格均有所下降。

5月末,CSPI長材指數為138.07點,環比下降7.91點,降幅為5.42%;CSPI板材指數為131.80點,環比下降5.54點,降幅為4.03%。長材、板材指數分別同比下降9.58點和11.48點,降幅分別為6.49%和8.01%。(見圖2、表1)

主要品種鋼材價格均有所下降。

5月末,鋼協監測的八大鋼材品種價格均有所下降。其中,熱軋卷板和冷軋薄板價格繼續下降,且降幅較4月份有所加大,環比分別下降302元/噸和196元/噸;高線、Ⅲ級鋼筋、角鋼、中厚板、鍍鋅板和熱軋無縫管價格由升轉降,環比分別下降272元/噸、298元/噸、188元/噸、154元/噸、162元/噸和91元/噸。(見表2)

CSPI綜合指數呈逐周下降走勢。

5月份,CSPI綜合指數呈逐周下降走勢;進入6月份以來,前兩周鋼材價格指數止跌回升,第三周又有所下降。(見表3)

主要地區鋼材價格指數均由升轉降。

5月份,CSPI全國六大地區鋼材價格指數均由升轉降。其中,中南地區降幅較大,環比下降5.43%;華東地區降幅較小,環比下降4.26%;華北、東北、西南和西北地區鋼價指數環比分別下降5.11%、4.57%、4.61%和5.02%。(見表4)

鋼鐵產量環比增長

5月份,鋼鐵產量環比增長。吉林,上海等前期疫情嚴重地區開始復工復產、國家穩增長政策相繼出臺,對需求的拉動還不明顯,國內市場鋼材需求增長不及預期,加上鋼鐵生產環比增長,以及原燃材料價格在前期大漲后有所回落,致使鋼材價格呈下行走勢。

主要用鋼行業需求增長低于預期。

據國家統計局數據,1月—5月份,全國固定資產投資(不含農戶)同比增長6.2%,增速較1月—4月份回落0.6個百分點;制造業投資增長10.6%,較1月—4月份回落1.6個百分點;基礎設施投資同比增長6.7%,增速較1月—4月份加快0.2個百分點;全房地產開發投資同比下降4.0%,降幅較1月—4月份加大1.3個百分點,其中房屋新開工面積下降30.6%,較1月—4月份降幅加大4.3個百分點。5月份,全國規模以上工業增加值同比增長0.7%,環比由負轉正。其中,通用設備制造業、汽車制造業分別同比下降6.8%、7.0%,鐵路、船舶、航空航天和其他運輸設備制造業下降 0.1%,電力、熱力生產和供應業下降0.8%;專用設備制造業、電氣機械和器材制造業分別同比增長1.1%、7.3%,計算機、通信和其他電子設備制造業增長7.3%。從總體情況看,國家穩增長政策措施對需求的拉動效果還未完全顯現,下游行業用鋼需求整體表現低于預期。

粗鋼日產環比上升。

據國家統計局數據,5月份,全國生鐵、粗鋼和鋼材產量分別為8049萬噸、9661萬噸和12261萬噸,同比分別上升2.0%、下降3.5%和2.3%;粗鋼產量環比增加383萬噸;日產粗鋼311.65萬噸,環比增長0.8%。另據海關統計數據,5月份,全國出口鋼材776萬噸,進口鋼材81萬噸,凈出口鋼材695萬噸,環比增加293萬噸。考慮進口鋼坯的因素,5月份全國凈出口折合粗鋼低于粗鋼增量??傮w來看,國內市場粗鋼供給量繼續呈增長態勢。

原燃料價格環比回落。

5月末,CIOPI進口礦價格環比下降5.28美元/噸,國產鐵精礦價格環比下降67元/噸;煉焦煤價格環比下降600元/噸,冶金焦價格環比下降733元/噸,廢鋼價格環比下降150元/噸。原燃料價格雖環比回落,但總體仍處于高位。(見表5)

國際市場鋼材價格環比由升轉降

5月份,CRU國際鋼材價格指數為332.9點,環比下降21.0點,降幅為5.9%;同比上升31.8點,升幅為10.6%。(見圖3)

板材價格降幅大于長材。

5月份,CRU長材指數為332.9點,環比下降4.7點,降幅為1.4%;CRU板材指數為332.8點,環比下降29.2點,降幅為8.1%,比長材降幅高2.2個百分點;CRU長材指數同比上升87.0點,升幅為35.4%;CRU板材指數同比上升4.3點,升幅為1.3%。(見圖4、表6)

北美市場、歐洲市場和亞洲市場鋼材價格均由升轉降。

北美市場鋼材價格環比下降。

5月份,CRU北美鋼材價格指數為374.4點,環比下降6.6點,降幅為1.7%;美國制造業PMI(采購經理指數)為55.4%,環比下降1.7個百分點。5月末,美國粗鋼產能利用率為82.4%,環比上升1.1個百分點。5月份,在美國中西部鋼廠主要鋼材品種中,長材及中厚板價格漲幅收窄,薄板類鋼材價格由升轉降。(見表7)

歐洲市場鋼材價格環比下降。

5月份,CRU歐洲鋼材價格指數為414.6點,環比下降38.5點,降幅為8.5%;歐元區制造業PMI為54.4%,環比下降0.9個百分點,其中德國、意大利、法國和西班牙的制造業PMI分別為54.8%、51.9%、54.6%和53.8%,除德國和西班牙PMI由降轉升外,其他國家均持續下降。5月份德國市場主要鋼材品種均由升轉降,且板材降幅大于長材。(見表8)

亞洲市場鋼材價格環比下降。

5月份,CRU亞洲鋼材價格指數為263.2點,環比下降19.9點,降幅為7.0%。其中,日本制造業PMI為53.3%,環比下降0.2個百分點;韓國制造業PMI為51.8%,環比下降0.3個百分點;中國制造業PMI為49.6%,環比上升2.2個百分點,但仍低于50%平均水平。5月份,印度市場主要鋼材品種價格均由升轉降。(見表9)

后期鋼材需求有望加快恢復

隨著國家穩增長政策措施陸續落地,疫情防控形勢持續好轉,后期下游行業鋼材需求將進一步釋放,鋼材市場供需有望保持平穩,鋼價將呈小幅波動走勢。

穩增長政策措施陸續落地,鋼材需求有望加快恢復。

今年初以來,國際形勢錯綜復雜,世界經濟下行壓力加大。據世界銀行6月7日發布的《全球經濟展望》預測,2022年全球經濟增速降至2.9%,遠低于今年1月份預期的4.1%。從國內形勢看,面對外部復雜環境和國內疫情沖擊帶來的下行壓力,國家在原有的穩增長政策措施基礎上,出臺穩住經濟一攬子政策措施,包含了6個方面33項具體舉措,各部門、各地區也在積極落實有關要求,出臺穩定經濟的政策措施。特別是在穩投資促消費方面,重在“兩加快、兩促進”,即加快下達中央預算內投資、加強專項債券項目進展情況監測和調度,加快推動重大項目建設,盡快形成實物工作量;促進更多社會資本參與國家重大工程項目,促進大宗商品消費,更好滿足消費升級需求。這些措施有望在后期逐步顯效,將促進宏觀經濟恢復向好,后期鋼材需求有望加快恢復。

1月—5月份,全國粗鋼產量同比下降。

今年初以來,受需求增長疲軟影響,1月—5月份,各月粗鋼產量雖呈持續的環比增長態勢,但均低于去年同期水平。1月—5月份,全國粗鋼產量為4.35億噸,同比下降8.7%。據鋼協統計,6月上旬,重點統計鋼鐵企業粗鋼日產為228.86萬噸,環比下降1.32%。據此估算,全國日產粗鋼313.18萬噸,仍低于去年5月份320.81萬噸的日產水平。從后期情況看,隨著需求釋放逐步加快,供需兩端有望保持平衡。

社會庫存有所回升,企業庫存略有下降。

從社會庫存情況看,截至6月上旬,21個城市五大品種鋼材社會庫存為1238萬噸,比5月末增加31萬噸,上升2.6%,是連續9旬下降后的首次回升;比今年初增加450萬噸,增長57.1%;同比增加138萬噸,上升12.5%。

從企業庫存情況看,鋼材庫存在連續5個月上升后首次有所下降。截至6月上旬,重點統計鋼鐵企業庫存為1854萬噸,比5月末降低20萬噸,降幅為1.1%;比今年初增加725萬噸,增長64.18%;同比增加432萬噸,增長30.3%。5月份,疫情防控措施導致的物流阻塞情況逐步好轉,局部市場需求率先啟動,后期企業庫存可能會進一步下降。

原燃料價格雖環比下降,但仍居高位

一是關注下游用鋼行業需求變化,維護市場平穩運行。隨著疫情形勢好轉,各項政策持續加力,物流逐漸通暢,下游行業復工復產正有序推進,鋼材需求有望盡快回歸正常。鋼鐵企業應認真分析市場需求形勢,做好保供穩價工作,維護市場平穩運行。

二是原燃料價格雖有所下降,但總體仍居高。據鋼協監測,5月末,CIOPI進口鐵礦石價格為136.89美元/噸,較今年初上漲15.09%,煉焦煤、冶金焦和廢鋼價格分別比今年初上漲22.06%、23.56%和6.02%。同期,CSPI中國鋼材價格指數較今年初僅上升1.13%。原燃料價格雖環比下降,但處于高位,對鋼鐵企業形成的成本壓力仍較為明顯。

《中國冶金報》(2022年06月22日 07版七版)