謝聰敏 程筱明

4月份,固定資產投資、房地產投資、基建投資同比增速繼續在負增長區間運行,但降幅較3月份明顯收窄。工業品出口交貨值保持同比正增長,但增速有所回落。疫情對我國工業經濟影響仍然存在,但工業經濟已呈現逐步向好的發展態勢。

從部分指標來看,后期基建投資將發力。另外,六大發電集團日均耗煤量環比3月份有所增加,表明工業企業活躍度提升。

但同時也應注意,黑色冶煉業固定資產投資累計同比增速先轉正,而同期多數下游主要用鋼行業固定資產投資仍呈同比大幅下降態勢,二者未能實現同步,后期存在供需矛盾加劇的可能和隱患。近期美國貿易保護主義抬頭,中美貿易摩擦加劇風險上升,工業品出口存在下降的可能。

綜上所述,4月份,工業經濟穩步恢復,經濟運行中的積極因素逐步增多?;A設施建設將成為今年拉動鋼材需求增量的重要動力之一。同時,鋼鐵行業恢復速度較快,投資增速與下游用鋼行業未同步,值得引起長期關注。

經濟運行積極因素增多

4月份,工業經濟運行狀況較3月份有所改善,經濟運行中的積極因素不斷增多,雖然多數指標累計同比仍在負增長區間,但降幅逐月收窄,呈現向好趨勢。

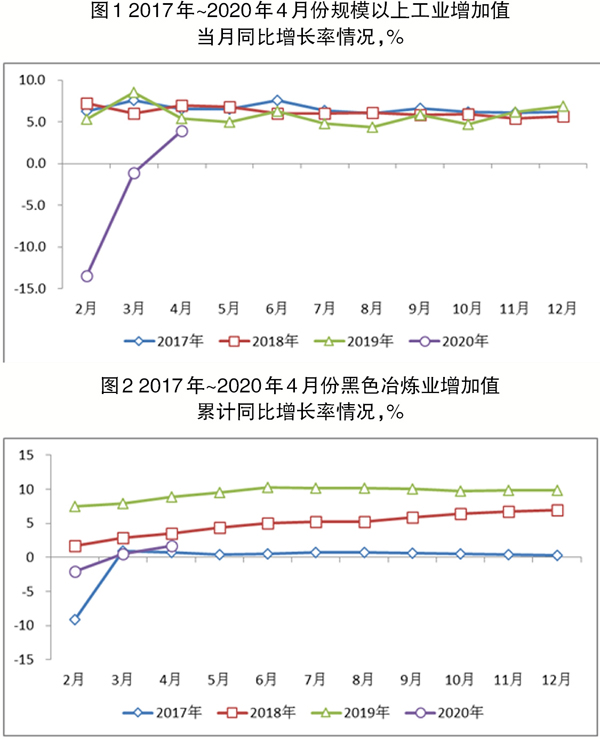

4月份,規模以上工業增加值同比增長3.9%,增速較去年同期回落1.5個百分點。

1月~4月,規模以上工業增加值同比下降4.9%,去年同期為同比增長6.2%。

按三大門類劃分,采礦業增加值累計同比下降0.8%(降幅較第一季度收窄0.9個百分點),去年同期為同比增長2.4%;制造業累計同比下降5.4%(降幅較第一季度收窄4.8個百分點),去年同期為同比增長6.7%;電力、熱力、燃氣及水生產和供應業累計同比下降3.9%(降幅較第一季度收窄1.3個百分點),去年同期為同比增長7.7%。工業三大門類增加值累計同比降幅雖然仍處在負增長區間,但因4月當月工業三大門類增加值同比增速均轉正,降幅較第一季度明顯收窄。

從部分制造業子行業增加值累計同比情況來看,1月~4月份,黑色金屬冶煉和壓延加工業(以下簡稱黑色冶煉業)增加值同比增長1.7%,增速較去年同期回落7.2個百分點。

從工業主要產品產量情況看,4月當月,汽車、金屬切削機床產量實現同比正增長,增速分別較3月回升48.10個百分點和33.10個百分點,工業機器人、發電設備產量增速在正增長區間,較3月分別加快13.70個百分點和28.00個百分點。此外,發電機組、挖掘機、混凝土機械、光纜等均增長40%以上,增速均較3月加快10個百分點以上。1月~4月份累計,工業機器人、發電設備產量同比增速轉正,汽車、金屬切削機床產量同比降幅較第一季度收窄。上述情況表明,制造業運行狀況較上月有所改善。

從六大發電集團日均耗煤量月度情況看,4月份,六大發電集團日均耗煤量平均為55.39萬噸/日,同比減少8.34萬噸/日,下降13.09%,較3月份日均耗煤量增加3.43萬噸/日,增長6.59%。由于工業是用電大戶,從六大發電集團日均耗煤量情況可以與4月份當月工業增加值、工業產品產量形成印證,即4月份工業經濟呈現向好態勢。

后期基建投資將發力

1月~4月份,城鎮固定資產投資累計完成額為136824.00億元,同比下降10.30%,去年同期為同比增長6.10%,累計降幅較第一季度收窄5.80個百分點。

在第二產業中,工業投資累計同比下降15.10%(降幅較第一季度收窄6.00個百分點),去年同期為同比增長3.10%。工業投資累計同比降幅逐月收窄,按當前回升速度,工業投資增速有望在下半年轉正。

4月份,國家發改委連續發布《國家發展改革委關于促進樞紐機場聯通軌道交通的意見》《關于加快推進天然氣儲備能力建設的實施意見》《國家發展改革委關于新建西安至十堰高速鐵路可行性研究報告的批復》《中國證監會、國家發展改革委聯合發布<關于推進基礎設施領域不動產投資信托基金(reits)試點相關工作的通知>》《關于穩定和擴大汽車消費若干措施的通知》。上述政策的落實有助于基建投資增速的回升。

1月~4月份,鋼鐵行業上游煤炭開采和洗選業固定資產投資同比保持正增長,增速較第一季度略有回落。黑色金屬礦采選業保持同比兩位數下降,降幅逐月收窄。黑色冶煉業固定資產投資累計同比增速轉正,增速明顯高于下游行業投資增速。

下游主要用鋼行業中,電力、熱力、燃氣及水的生產和供應業固定資產投資同比正增長,且增速較第一季度有所加快。其余行業投資同比降幅雖較第一季度有不同程度收窄,但仍呈同比兩位數大幅下降態勢。下游主要用鋼行業投資增速與黑色冶煉業相比存在較大差距,黑色冶煉業投資增速率先轉正未能與下游同步。

1月~4月份,絕大多數下游主要用鋼行業投資延續大幅下降態勢,制造用鋼和建筑用鋼行業未來需求仍未發生實質性改觀,難以對短期內鋼材需求增量起到大幅拉動作用。同時,黑色冶煉業投資增速快速回升至正增長區間,存在供需矛盾加劇的可能。

4月份,挖掘機銷量為45426臺,同比增長59.9%,增速較去年同期加快52.94個百分點。今年初以來,挖掘機單月銷量已有兩個月突破4.5萬臺,這種情況自2014年以來尚屬首次。

銷售的挖掘機中,國內銷量占銷售總量的比重為95.48%,占比較去年同期上升2.48個百分點;出口占比為4.74%,占比較去年同期下降2.99個百分點。即國內需求是拉動挖掘機銷量大幅增長的主要動力。

從1月~4月份累計情況看,今年前4個月挖掘機銷量累計114056臺,同比增長10.53%,并且是在去年同期同比增長19.13%的基礎上的再次大幅增長。上述情況表明今年初以來挖掘機銷量大幅增長并非是對年初疫情期間的補償性消費,同時也預示今年固定資產投資規模和速度將保持向好態勢。

綜上,挖掘機銷量及價格的大幅增長,以及液壓件龍頭企業的滿產狀態,結合基建投資降幅的快速收窄等信息均預示后期基建投資將發力。

商品房銷售面積累計同比降幅收窄

1月~4月份,投資延續了第一季度同比負增長態勢,但與第一季度相比,降幅有所收窄。

1月~4月份,商品房銷售情況總體仍保持“兩降一增”態勢,即商品房銷售額、銷售面積同比下降,商品房待售面積同比增長。

商品房銷售面積、銷售額累計同比增速均呈同比兩位數下降態勢,降幅較第一季度有所收窄。分類別看,住宅、辦公樓、商業營業用房三類商品房銷售面積分別同比下降18.70%、下降32.00%、下降29.10%;住宅、辦公樓、商業營業銷售額分別同比下降16.50%、下降37.50%、下降34.50%。同期,商品房待售面積同比增長1.70%(增速較第一季度回落0.40個百分點),去年同期為同比下降9.40%。上述情況表明,今年前4個月,商品房銷售延續了第一季度同比大幅下降的態勢下滑,商品房庫存增加。與第一季度相比,商品房銷售面積、銷售額累計同比降幅分別收窄7.00個百分點和6.10個百分點,體現出了積極意義。

1月~4月份,房地產名義、實際投資同比增速延續負增長態勢,受疫情及商品房銷售下滑影響,房地產投資積極性下降。但房地產名義、實際投資降幅較第一季度有不同程度收窄,具有一定積極意義。

綜上所述,1月~4月份,商品房銷售狀況仍然未出現明顯改善跡象。受此影響,商品房建設、房地產投資等活動積極性明顯下降,上述情況對短期內建筑用鋼需求將造成不利影響。

出口交貨值同比保持正增長

4月份,我國出口交貨值為0.98萬億元,同比增長1.10%,增速較去年同期回落6.50個百分點,較3月回落2.00個百分點。

根據美國貿易代表辦公室公布的針對中國第二批340億美元關稅排除清單內商品加征有效期延長的公告,部分商品自今年3月25日起,將被重新加征25%的關稅。上述問題是4月當月出口交貨值同比增速較3月出現回落的原因之一。

1月~4月份,我國出口交貨值累計3.39萬億元,同比下降7.50%(降幅較前兩月收窄2.80個百分點),去年同期為同比增長5.60%。

由于3月份當月出口交貨值同比增速環比回落,導致1月~4月份出口交貨值累計降幅收窄速度較1月~3月份趨小。隨著疫情在世界各國愈演愈烈以及美國貿易保護主義升級,第二季度出口交貨值能否轉正尚須觀察。

《中國冶金報》(2020年06月02日 06版六版)