碳市場是指由于碳排放權交易而形成的市場,是利用市場機制控制和減少溫室氣體排放的政策工具。碳交易具有良好的政策兼容性、區域和行業拓展性以及金融衍生性,在全球得以廣泛應用,發展勢頭不斷增強。

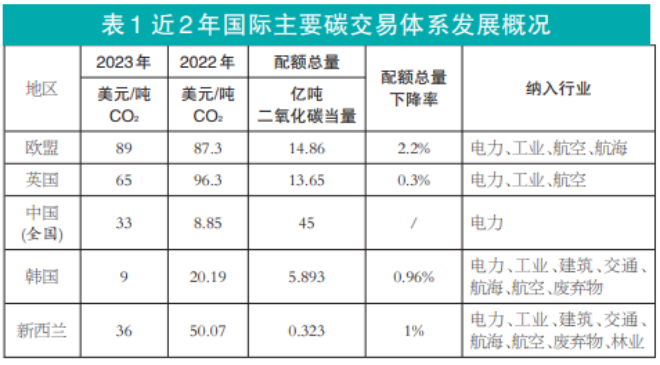

截至2024年1月底,全球共有36個碳交易體系生效,另有14個正在建設。碳市場已覆蓋全球約18%的溫室氣體排放量、1/3的人口和58%的GDP(國內生產總值),實施碳交易的地區逐步從發達國家拓展至發展中國家,從歐洲、北美拓展至拉美、東亞等地,對于高質量實現區域減排目標發揮著日益重要的作用。

全球碳市場主要分布在歐洲、東南亞和北美洲地區

在全球范圍內,碳排放權交易體系主要分布在歐洲、東南亞和北美洲地區,具體包括歐盟、英國、中國、韓國、新西蘭、美國和加拿大等。正在運行的碳市場中,包括1個超國家級碳市場和13個國家級碳市場。其中,中國和印尼的全國碳市場僅覆蓋了電力行業,其余均覆蓋了2個及以上行業。

歐盟碳市場:分4個階段實施

歐盟碳市場始建于2005年,是全球運行最早的碳市場,覆蓋電力、工業和航空等行業。歐盟碳市場覆蓋的碳排放量占其司法管轄區總排放量的38%。EU-ETS(歐盟碳排放交易體系)通過調整配額年度折減因子,確保配額總量與宏觀減排目標相匹配。

EU ETS分4個階段實施。第1階段(2005年—2007年)為試運行階段。第2階段(2008年—2012年)正式運行,碳市場配額采取自上而下確認的方式,以免費分配為主(90%以上)、拍賣分配為輔,配額分配采用歷史強度法。第3階段(2013年—2020年)的目標是在1990年基礎上減排20%,年均下降1.74%;配額分配方式調整為基準線法,提升拍賣分配比例至57%,回收市場中的配額并設立市場穩定儲備政策(MSR)。

目前,EU ETS進入第4階段(2021年—2030年),所覆蓋的行業包括電力和熱力生產、煉油、鋼鐵、建材(水泥、石灰、玻璃等)、電解鋁等,覆蓋的溫室氣體包括二氧化碳(CO2)、氧化亞氮(N2O)、全氟碳化物(PFCs)。為了與55%的減排目標(“Fit for 55”計劃承諾歐盟2030年底溫室氣體排放量較1990年減少55%)相匹配,EU ETS所覆蓋行業的減排目標(2030年較2005年)由43%提高到62%,2024年—2027年折減因子由2.2%提高到4.3%,2028年—2030年進一步提高至4.4%,碳配額總量明顯收緊。此外,EU ETS還進行了兩次一次性的碳配額調整,在2024年減少9000萬噸碳配額,2026年再減少2700萬噸。

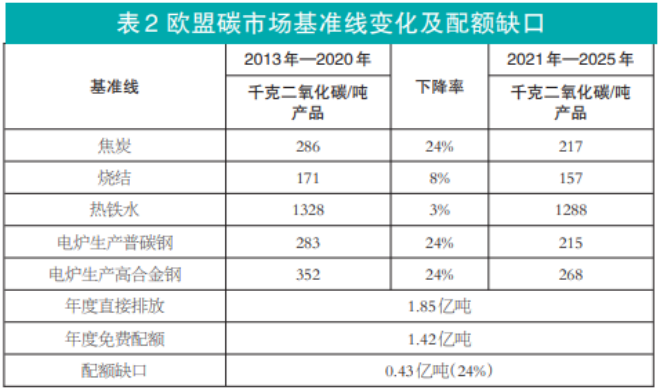

鋼鐵行業在EU-ETS的第2階段即被納入。和我國碳核查中普遍采用的法人邊界不同,EU-ETS以工序為邊界,涉及鋼鐵生產的焦炭、燒結、高爐煉鐵、電爐生產普碳鋼、電爐生產高合金鋼、鑄造等六大工序,且EU-ETS碳市場僅考慮直接排放,電力、熱力等間接排放不納入。

目前,歐盟鋼鐵企業獲得的免費碳配額比例為100%,無須進行拍賣,但是免費碳配額不能覆蓋企業的實際碳排放。歐鋼聯(EUROFER)報告顯示,歐盟鋼企免費碳配額僅能覆蓋企業碳排放的76%,剩余24%需要通過交易購買。

隨著免費碳配額的顯著下降,近年來歐洲鋼企從受益轉為受損,碳排放成本抬升。公開資料顯示,2021年,在歐盟碳價為55歐元/噸時,年產能490萬噸的英國塔爾博特港鋼鐵廠(現已進入英國碳市場)免費碳配額在600萬噸~700萬噸之間,覆蓋比平均為85%,噸鋼碳排放成本為18.32歐元。蒂森克虜伯集團的德國杜伊斯堡廠(產能1200萬噸)免費碳配額在1580萬噸左右,覆蓋比平均為86%,噸鋼碳排放成本約16.17歐元。安賽樂米塔爾在歐各生產基地的免費碳配額覆蓋比平均為73%,平均碳排放成本約為30.34 歐元/噸。隨著EU ETS碳價攀升和基準值降低,預計鋼企的碳成本也將大幅增加。

2023年,歐盟碳邊境調節機制(CBAM)正式實施,到2034年完全取消免費碳配額時,鋼鐵企業全部的碳排放量都需要通過拍賣或者碳市場交易來履約。歐委會聯合研究中心(JRC)《歐盟鋼鐵工業及貿易伙伴的溫室氣體排放強度》研究報告顯示,目前歐盟長流程鋼鐵企業噸鋼直接碳排放1.76噸,如以碳價80歐元/噸二氧化碳估算,長流程鋼鐵企業每噸鋼需要支付至少140歐元的碳成本。

英國碳市場:將在2024年—2027年間向市場發放5350萬個額外配額

英國脫歐后退出EU ETS,英國碳市場(UK ETS)于2021年5月正式運行。英國碳市場是在歐盟碳市場第3階段基礎上獨立啟動的配額交易市場,采用總量設定的方式,分為兩個分配期。第1個分配期為2021年—2025年,總共7.36億噸二氧化碳當量的配額總量。第2個分配期為2026年—2030年,總共6.3億噸二氧化碳當量的配額總量。該總量設定比英國在歐盟碳排放交易體系第4階段的名義份額要低5%。此外,UK ETS設定了每噸不低于22英鎊的底價,然后逐年上調,到2030年將增至70英鎊。其間如果價格上漲過快,政府可以通過成本控制機制(CCM)進一步釋放碳排放配額,即增加許可證供應量,以確保碳市場平穩運行。

UK ETS啟動以來,碳價始終接近或高于EU ETS碳價,但在2023年下半年出現暴跌。起因是2023年7月,UK ETS宣布了一系列改革計劃,旨在從2024年起加強對工業、電力和航空等行業的碳排放限制,并于2026年起納入新行業。但為了確保企業能夠進行平穩過渡,英國ETS管理局將在2024年—2027年間向市場發放5350萬個額外配額,導致二氧化碳的排放成本降低,也意味著工業部門需要承擔的碳成本將降低。也正因此,2023年末,UK ETS碳價降至65美元/噸,較2022年末降低1/3。

英國每年有超過200萬噸的鋼材出口至歐盟,在2026年CBAM正式實施后,碳成本的差價將以CBAM證書的形式來補齊。為應對CBAM,英國也提出將于2027年開始征收碳邊境調節稅,并表示愿意與包括歐盟碳市場在內的其他體系共同探尋互認機制。

韓國碳市場:東亞第一個開啟的全國統一碳市場

韓國碳市場(KETS)是東亞第一個開啟的全國統一碳市場,覆蓋鋼鐵、水泥、石油化工、煉油、能源、建筑、廢棄物處理和航空業,覆蓋了韓國碳排放總量的85%。在配額分配方面,KETS采取拍賣+免費發放的方法,約90%的配額免費發放,對排放密集型和貿易密集型的工業活動提供了全部免費配額,旨在減輕工業部門的經濟負擔,同時激勵企業減少排放。但這項舉措也引起了一系列爭議。

氣候組織Plan1.5項目提出,2015年—2022年,韓國十大控排企業出售了近2200萬噸碳配額,賺取了4750億韓元(折合約3.57億美元)的利潤。在韓國碳排放權交易計劃運行的前8年,交易的配額量相當于韓國2022年總排放量的6%左右。批評者認為,配額分配制度未能激勵重大環境改善,反而給碳密集型企業提供了盈利手段。

浦項制鐵是韓國最大的控排企業,2021年購買了價值213億韓元的配額;2022年,受臺風影響,鋼產量下降,浦項通過銷售碳配額賺取了311億韓元。浦項近年來的ESG報告顯示,2022年鋼鐵生產工序碳排放強度為2.05噸二氧化碳/噸鋼,較2020年下降0.06噸二氧化碳/噸鋼。浦項控股也將ESG審查清單納入所有投資的評估流程(包括對碳排放的考慮),建立了內部碳定價系統,在投資決策中反映碳價格。

近年來,KETS碳價始終在波動。2017年—2020年碳價波動上漲,由17美元/噸上漲至33美元/噸,達到歷史最高點;2023年,韓國的碳配額價格降至9美元/噸,較2022年末的20美元/噸下降了55%;2024年4月,KETS碳價維持在7美元/噸以下,過于寬松的碳配額分配制度被認為是碳價下降的主要原因。以目前的碳價水平,難以支撐韓國政府提出的“到2030年溫室氣體排放量較2018年縮減40%”的目標。

中國碳市場:地方試點碳市場運行為全國碳市場奠定基礎

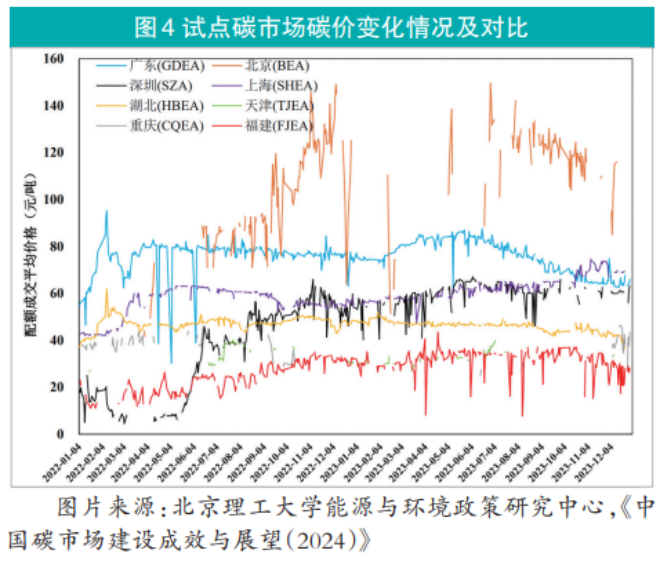

2011年10月29日,國家發改委辦公廳發出《關于開展碳排放權交易試點工作的通知》,同意北京、上海、天津、重慶、湖北、廣東、深圳等七省市開展碳排放權交易試點。2020年以來,碳交易相關的文件陸續出臺,已形成較為完整的政策體系,為全國碳市場的順利啟動、平穩運行奠定了基礎。

2021年7月16日,在地方碳市場的培育工作開始10年后,全國碳排放權交易市場(以下簡稱“全國碳市場”)正式啟動。全國碳排放權注冊登記系統設在武漢,碳排放權交易中心則由上海環境能源交易所負責,兩地共同承擔全國碳排放權交易體系的支柱作用。此外,北京市將承建全國自愿減排交易中心,廣州期貨交易所負責碳期貨等碳金融衍生品的交易,逐步形成北京、上海、湖北、廣東四地協同共贏的碳金融發展模式。

2023年以來,碳市場建設密集釋放積極信號。2023年5月,由生態環境部應對氣候變化司主持、生態環境部環境規劃院承辦的“擴大全國碳市場行業覆蓋范圍專項研究”啟動會召開,專家一致認為,當前碳市場擴圍條件已基本成熟。此后,相關工作迅速推進:2023年6月底,明確了碳市場核算邊界、排放源范圍、排放量計算方法、相關數據獲取方式等;8月底,明確了履約方式和二次能源折算的邊界;10月份,生態環境部發布《關于做好2023—2025年部分重點行業企業溫室氣體排放報告與核查工作的通知》,對《企業溫室氣體排放核算與報告填報說明 鋼鐵生產》進行了更新;鋼鐵行業納入全國碳市場的進程迅速推進,條件基本成熟。2024年4月,生態環境部應對氣候變化司副司長逯世澤在第十五屆鋼鐵高質量發展大會上表示,從2024年下半年開始,鋼鐵企業將報送碳排放數據,進行月度存證,標志著鋼鐵行業納入全國統一碳市場已進入實質性推進階段。

地方試點碳市場為全國碳市場的建立、碳配額分配、交易制度等方面的完善提供了重要支撐,也對促進試點省市控制溫室氣體排放、探索碳達峰路徑發揮了積極作用。同時,試點區域的控排企業也在碳市場中積累了寶貴的碳交易和碳管理經驗。

鋼鐵行業是首批納入全國碳排放交易市場的8個重點排放行業之一,上海、廣東、天津、湖北、重慶、福建等6個地方碳市場均在分類中明確納入鋼鐵行業,北京雖無冶煉產能,但是獨立軋鋼廠作為重點排放單位,也被列入控排名單。除廣東省采用基準線法分配配額外,其余碳市場均采用歷史強度法。

各區域碳市場建設初期,鋼鐵行業基本都有碳配額盈余,但在2020年后,隨著碳配額緊縮和產量增長,企業基本都出現了配額短缺。寶鋼股份公開披露,公司四大基地目前年履約成本約1.2億元。

鋼鐵行業納入全國碳市場仍面臨多項挑戰

當前,鋼鐵行業納入全國碳市場面臨如下挑戰:

第一,配額分配方式尚未明確。目前全國統一碳市場針對電力行業采用基準線法,但是涉及碳市場擴圍的水泥、電解鋁和鋼鐵行業配額分配方法仍未最終明確。尤其是鋼鐵行業,流程長、工序多,能源種類復雜,數據質量參差不齊,如果采用基準線法分配配額,則基準值的設置難度較大。如果延續試點區域的歷史強度法,則難免會出現“鞭打快?!钡那榫?,已實施大量減碳項目的優勢企業進一步降碳的難度反而更大,碳排放水平越低的企業則越占優勢。不同配額分配方式下,企業降碳項目的投資路徑可能會發生變化,因此,碳市場的“懸而未決”也將在一定程度上影響企業的投資決策。

第二,碳市場如何支撐前沿技術應用和流程變革。相較高爐-轉爐長流程而言,氫基直接還原-電爐及全廢鋼流程的降碳量都相當可觀,但是均不可避免地面臨成本增加的問題。高爐富氫噴吹、氫基豎爐等前沿工藝技術目前仍處于研發示范階段。以氫基豎爐為例,河鋼全球首例120萬噸氫冶金示范工程實現安全穩定生產、寶鋼湛鋼百萬噸級氫基豎爐也已順利投產,但是受原料、燃料和技術成熟度影響,生產成本明顯高于鐵水成本。碳成本是平衡傳統工藝和綠色工藝生產成本差異的一個重要方面,也是依托碳市場激勵企業示范低碳技術、置換綠色工藝最行之有效的措施。當前公開信息尚未明確納入全國碳市場后對此類技術的優惠措施,影響企業“長改短”的積極性。

第三,企業碳交易經驗不足,能力建設仍需加強。首先,從數量上看,地方碳市場僅覆蓋了14%的粗鋼產量,85%以上的鋼鐵企業不具備碳交易實操經驗,且各地方碳市場活躍度差距較大,部分企業在產量控制、能耗降低等背景下,碳交易模式以履約為主,未充分參與市場交易。其次,鋼鐵企業提交的碳核查報告主要依托第三方進行,進入碳市場后,碳數據和碳資產的管理必須實施常態化管理,因此,須培育專業的碳管理人才,系統整理并及時跟蹤企業的碳排放數據變化。

第四,納入碳市場的鋼鐵生產工序和生產企業范圍尚未明確。從地方碳市場參與情況看,8個地方碳市場中,被歸類為鋼鐵行業的重點排放單位約160家,但其中僅一半左右為鋼鐵聯合企業或具備冶煉能力的鑄造企業,其余為獨立軋鋼企業、金屬制品企業等鋼鐵產業鏈上下游的工業企業,這些行業企業是否能與鋼鐵聯合企業同步納入全國碳市場未有定論。此外,關于獨立球團企業、冷軋企業、金屬制品企業等是否納入碳市場?如何分配配額?仍需要進行大量基礎性研究。這將進一步增加主管部門管理、行業總量測算和企業碳交易策略制訂的難度。

對鋼鐵行業納入全國碳市場的4點建議

基于以上分析,筆者對鋼鐵行業納入全國碳市場提出4點建議:

第一,配額分配制度應支撐綠色轉型。建議主管部門在制訂配額分配方案時,合理利用豁免機制和靈活機制,認可優質企業為低碳發展做出的貢獻。在碳配額分配和履約階段,制定獎勵機制和政策,對環??冃級、低碳技術示范(如氫冶金、CCUS)、長流程變短流程等采取差異化措施,通過設置績效等級修正系數、實施豁免機制、采用靈活機制等方式,使優質企業真正能在碳市場中獲得支持。

第二,謹慎引入金融資本參與碳交易。全國碳市場目前運行兩年有余,碳價平穩上升。預計納入鋼鐵、水泥、電解鋁等行業后,覆蓋范圍將超過80億噸二氧化碳,增長一倍,交易活躍度、碳價均將上升。參考歐盟、韓國碳市場經驗,各項制度、監管和價格調整機制尚不完善的情況下,金融或社會資本的快速涌入可能加劇市場波動,增加市場風險。建議在保障市場穩定健康發展的前提下,逐步拓展金融機構的參與范圍和深度,推動碳市場成熟和完善。

第三,提高數據真實性和準確性。2024年下半年,鋼鐵企業將開展月度碳排放數據的填報工作。建議企業在數據填報過程中,嚴格執行文件要求,盡量以實測值為主、缺省值為輔,應填盡填。企業填報數據是確定行業和工序基準值最主要的依據,數據的真實性和準確性將直接影響基準值設定是否合理,也將成為全行業配額分配總量的基礎。

第四,強化低碳能力建設。鋼鐵企業應持續強化自身的碳管理能力建設,培育多元化、專業化的碳管理人才;結合已有的碳交易基礎,豐富交易模式,積極參加碳交易模擬相關培訓;夯實碳數據管理基礎,將碳管理與能源管理、生產管理、智能化管控相結合,為進入碳市場提供科學依據;加強與鋼鐵上下游企業、碳匯供應方的交流,提前布局相關合作,為進入全國碳市場做足準備。(陳瑜)