中國冶金報 中國鋼鐵新聞網

陳玉千 朱曉波

海關總署數據顯示,今年1月~7月份,中國進口鐵礦石6.5億噸,同比減少1.5%。其中,7月份進口鐵礦石8850.6萬噸,同比減少21.4%,為連續第2個月下降;環比減少1%,為連續第4個月下降。在鋼鐵行業實行產能、產量“雙控”政策的背景下,下半年我國鐵礦石進口情況將如何?

一般來說,進口鐵礦石、國產鐵礦石、廢鋼是國內粗鋼中鐵元素的主要構成部分,這三者與我國粗鋼實際產量構成鐵元素供需平衡。要對下半年鐵礦石進口情況進行分析,首先要分析今年下半年我國還需要多少鐵礦石?

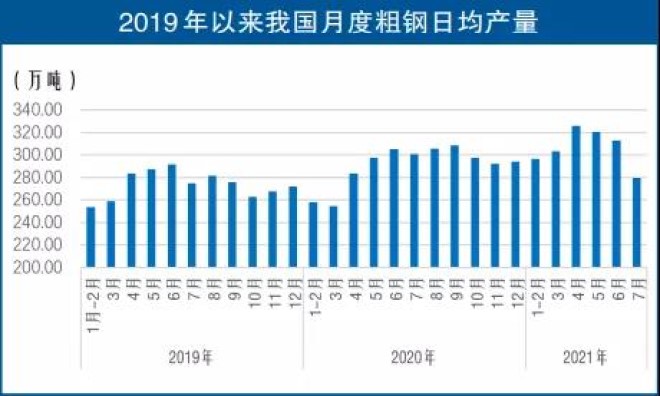

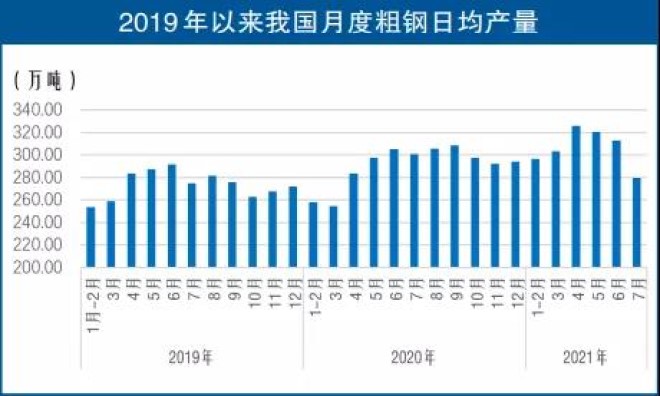

今年初,工信部已經明確要確保今年粗鋼產量同比下降。國家統計局數據顯示,2020年我國粗鋼產量為10.65億噸。今年上半年,全國累計生產粗鋼5.63億噸,同比增長5912.1萬噸,增幅達11.80%。如果按照2021年全年粗鋼產量與2020年持平計算,那么2021年下半年粗鋼產量要保持在5.02億噸左右。而2020年下半年粗鋼產量為5.66億噸。與2020年下半年相比,要想實現控產量目標,則今年下半年粗鋼產量至少要同比下降6400萬噸以上。若要在2020年基礎上壓減粗鋼產量2000萬噸,則今年下半年粗鋼產量至少要同比下降8400萬噸以上。

鋼鐵行業落實減產行動自7月份開始已經有了實質性動作,減產效果也十分明顯。自7月份以來,山東、河北、江蘇、遼寧、江西等多個產鋼大省都先后明確要確保2021年粗鋼產量不增長。國家統計局數據顯示,今年7月份,我國粗鋼產量為8679萬噸,同比減少8.4%,而在6月份,我國粗鋼產量同比增速依然達到了11.8%。這相當于7月份我國粗鋼產量來了一個“急剎車”,增速降幅超過20個百分點。

那么,哪些企業減產?哪些企業不減產或者少減產?

此前,中國鋼鐵工業協會明確建議,鋼鐵行業壓減產量要有保有壓,確保優勝劣汰,建議“三限、兩不限”?!叭蕖奔聪?016年以來違規新增產能、產能置換不規范的產能;限環保治理水平差的鋼鐵產量或非規范企業的產量;限整個高爐產量,通過限生鐵產量實現限粗鋼產量的目的?!皟刹幌蕖奔床幌捱_到超低排放A級的企業鋼鐵產能,不限電爐短流程煉鋼產能。從目前部分地方已經公開的限產政策來看,今年下半年的限產方案基本符合上述建議。

由此可見,下半年數千萬噸的粗鋼壓減任務基本集中在高爐-轉爐長流程企業。而轉爐冶煉的鐵素來源主要是高爐鐵水和廢鋼。高爐鐵水中鐵素用礦來源又主要分為國產鐵精礦和進口礦(不考慮高爐加廢鋼的情形)。

根據中國廢鋼鐵應用協會發布的數據,今年上半年,全國廢鋼鐵消耗量約為13795萬噸,同比增長4420萬噸,增幅達47.15%。2020年下半年,我國廢鋼鐵資源消耗量為13895萬噸,同比增長21.1%。若按照去年下半年同比增速推算,今年下半年,我國廢鋼鐵資源消耗量將達到16813萬噸,比2020年下半年增長2918萬噸。

根據中國冶金礦山企業協會的數據,今年上半年,全國規模以上企業累計鐵礦石原礦產量達49081萬噸,同比增長15.9%。2020年下半年全國累計鐵礦石原礦產量達45276.7萬噸,同比增長1%。如果按照2020年下半年鐵礦石原礦產量增速計算,今年下半年新增原礦產量為452萬噸,按平均選礦比3.0計算,折合鐵精礦產量約為150萬噸。

由此綜合計算,可以推演出以下幾種情形:

第一種:若2021年粗鋼產量執行平控政策,在長流程煉鋼壓產6400萬噸的情況下,廢鋼消耗量再增加2918萬噸,折合粗鋼2918萬噸,意味著鐵水端實際需壓產9318萬噸,折合62%品位入爐鐵礦石14908萬噸,加之國產鐵精礦增產150萬噸,則折算后,在不考慮港口庫存變化的情況下,實際鐵礦石進口量可減少15058萬噸左右。按照2020年下半年鐵礦石進口量6.23億噸計算,2021年下半年可減少鐵礦石進口量約24%。

第二種:若2021年粗鋼產量在2020年基礎上再壓減2000萬噸,在長流程煉鋼壓產8400萬噸的情況下,廢鋼消耗量再增加2918萬噸,折合粗鋼2918萬噸,意味著鐵水端實際需壓產11318萬噸,折合62%品位入爐鐵礦石18108萬噸,加之國產鐵精礦增產150萬噸,則折算后,在不考慮港口庫存變化的情況下,實際鐵礦石進口量可減少18258萬噸左右。按照2020年下半年鐵礦石進口量6.23億噸計算,2021年下半年可減少鐵礦石進口量約29%。

需要指出的是,中國企業在海外有一定的權益礦。據統計,2020年中國海外權益礦發貨量約4600萬噸(僅考慮控股礦),若這些海外權益礦按照計劃正常進口到國內,在平控條件下,實際可減少非權益進口礦的量可達1.9億噸以上;在粗鋼壓產2000萬噸的條件下,實際可減少非權益進口礦的量可達2.3億噸左右。

需要特別說明的是,一般來說,聯合鋼廠在長流程生產中添加廢鋼的比例主要考慮的是經濟性因素,即廢鋼和鐵水的成本平衡。一方面,廢鋼資源的消耗量受國內廢鋼資源產生量及進口量的影響較大;另一方面,國內市場廢鋼的價格變動同時受鋼廠限產方式及限產區域等因素影響。此外,國內鐵礦山生產靈活性較強,往往受各方因素影響,開工率和產能利用率變化較大,由于當前鐵礦石價格可以覆蓋國內礦山成本,且有相當的利潤,當前國內礦山開工率和產能利用率均處于相對較高水平。因此,本文預測的兩種情況是在相對較為理想的邊界條件下進行的,僅供參考。