賀宗春

9月份,國內宏觀經濟出現一些新的信號,能耗雙控、限電、“地產暴雷”、出口疲弱、汽車缺芯等諸多經濟上行的壓力被逐步放大。鋼材市場剛過“金九”,“銀十”能否再現、價格能否平穩等問題持續困擾企業經營。PMI(采購經理人指數)是宏觀經濟先導性指數,是諸多樣本企業對未來預期的集合判斷。9月中國物流與采購聯合會PMI數據透露出的三大信號值得關注,需警惕由此帶來的三大風險。

信號一:疫后首進“收縮區間” 密切關注“斷供”風險

9月份,我國制造業PMI環比下滑0.5個百分點至49.6%,這是自2020年2月份以來首次進入“收縮區間”(即低于50%“榮枯線”“臨界點”),回落至2019年第三季度水平,處于歷史同期低位,經濟動能上行壓力加大。相比而言,8月份,美國制造業PMI指數為59.9%,回落2.4個百分點;歐洲制造業PMI為58.7%,回落1.7個百分點,但仍處于高景氣區間。

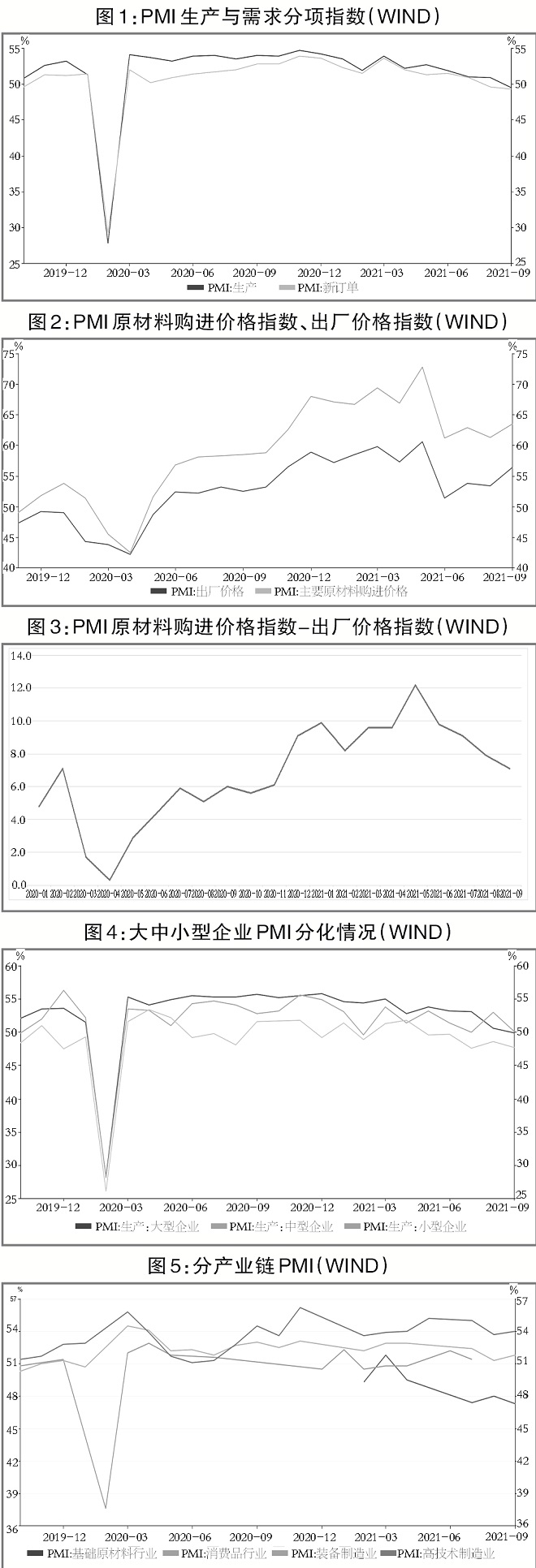

我國制造業PMI生產指數自2020年2月份以來首次跌落至“榮枯線”以下,環比大幅下行1.4個百分點至49.5%,是下滑最嚴重的分項,也是拖累制造業PMI下滑的最大因素。一般而言,除春節長假外生產指數會高于采購量指數,生產動力在前、采購意愿在后。今年9月份,我國首現生產指數低于采購量指數,生產指數從今年3月的高點53.9%一路下滑至49.5%,回落4.4個百分點;采購量指數則同步從今年3月份的高點53.10%一路下滑至49.7%,回落3.4個百分點。9月份生產指數低于采購量指數首現差值正0.2個百分點,釋放出生產受需求、限電等諸多因素限制而動力嚴重不足的信號。

制造業PMI新訂單指數、新出口訂單指數繼續回落,需求整體疲軟,未見回升態勢。新訂單指數環比下行0.3個百分點至49.3%,連續兩個月位于“收縮區間”,特別是市場對高耗能行業相關產品的需求持續回落。新出口訂單指數環比下行0.5個百分點至46.2%,已連續5個月回落,在海運價格高漲、進出港效率下降的壓力之下,出口規模增長更多是價漲量減,新出口訂單下降趨勢短期較難逆轉。在手訂單指數環比下行0.3個百分點至45.6%;進口指數回落1.5個百分點至46.8%,均處于“收縮區間”。

在消費需求疲軟、房地產市場趨冷、能耗雙控政策持續重壓及原材料價格高位上漲等多重因素的壓力下,制造業PMI供需兩端指數下行,生產指數下行幅度顯著大于需求指數下行幅度,生產指數年內首度低于采購量指數,企業生產經營活動受到嚴重制約,原材料“斷供”風險持續加大。10月份,能耗雙控及煤炭供應缺口短期內不會得到緩解。國家發展改革委《2021年上半年各地區能耗雙控目標完成情況晴雨表》顯示,有19個省份為一二級預警,9月20個?。ㄗ灾螀^、直轄市)或省內部分地市公布限電措施,多數地區以限制工業用電為主,廣東、江蘇等制造業大省也在名單之中。從鋼鐵上游原材料到中游直至下游加工制造均是工業用電大戶,第四季度鋼鐵產業鏈各環節生產端將繼續承壓,原材料“斷供”風險已大于“穩價”風險,貨難訂、難產、難發問題短期難以緩解,企業需密切關注供應商生產運營情況,做好供應鏈“保供”安排。

信號二:購進出廠價差縮小 密切關注“急跌”風險

9月制造業PMI價格指數繼續攀升,原材料購進價格指數環比上行2.2個百分點至63.5%;出廠價格指數環比上行3.0個百分點至56.4%,兩個價格指數均升至近4個月高點,上游對下游行業的成本壓力仍然較大。原材料庫存指數環比上行0.5個百分點至48.2%,產成品庫存指數環比下行0.5個百分點至47.2%,產成品庫存下滑,原材料庫存回升。

今年初以來,原材料價格持續上漲,鋼鐵企業原材料采購成本普遍上升,特別是動力煤價格短期仍未見調整,2201合約持續拉漲、連創歷史新高,9月28日收盤價為1328.8元/噸,近1個月漲幅高達55.09%。原材料購進價格指數與出廠價格指數的差值能夠體現上游對下游的傳導壓力。如原材料購進價格與出廠價格指數之間的差值縮小,則表明上游原材料價格的上漲正逐漸向中下游產成品價格傳導,將影響終端消費工業品需求。

自2020年初以來,該差值持續攀升,自2020年4月份最低的0.3個百分點,持續攀升到2021年5月份最高的12.2個百分點,其后一路下滑至2021年9月份的7.1個百分點。近年來,該值在2016年11月份、2017年9月份、2018年10月份曾分別出現高點,其后因需求萎縮而導致原材料出貨不暢、庫存高企,出現價格“急跌”。盡管此輪原材料價格上漲有限產、限電所致的“供應硬缺口”支撐,價格“急跌”基本面發生變化,但供需關系仍是確定價格的核心因素,企業向下游終端客戶傳導原材料壓力勢必會最終影響上游原材料需求規模,上游的連續生產、規模生產特性將加快形成價格下跌調整動因。

信號三:行業企業分化明顯 密切關注“債務”風險

9月份,大中小企業生產指數均在下降,但分化明顯。大型企業PMI回升0.1個百分點至50.4%,仍處于景氣周期。中、小型企業PMI分別回落1.5個、0.7個百分點至49.7%、47.5%,小型企業處于最低區間。國家統計局對此的解讀是“小企業反映原材料成本高、資金緊張、市場需求不足的比重均超過四成”,原材料成本高成為小企業面臨的首位難題,資金緊張、回款難列第二位。

分產業鏈看,石油煤炭及其他燃料加工、化學纖維及橡膠塑料制品、黑色金屬冶煉及壓延加工等高耗能行業生產指數均低于45.0%,成為整體工業生產走弱的主要因素,同時,限產、限電已蔓延至諸多區域的工業企業,在能耗雙控政策和多地電力短缺的影響下,工業生產活動放緩跡象已十分明顯。工業品價格高企已持續拖累下游企業營收增速、推高下游產成品成本,下游行業利潤兩年平均增速在8月份已大幅回落18個百分點至-0.5%,上游行業兩年平均增速持續提升,中游行業利潤持續處于高位,企業和行業分化嚴重。

分行業來看,雙控趨嚴、高耗能行業生產明顯放緩,石油加工、黑色金屬、化纖等行業生產指數均低于45%,對整體生產構成較大拖累。服務業PMI依然偏弱,處于歷史同期低位,一是疫情仍有反復,影響局部消費;二是汽車制造業“缺芯”嚴重,導致汽車零售偏弱;三是建筑業PMI處于歷史同期低位,恒大事件等事件引發對地產企業信用的普遍關注,9月份建筑業商務活動指數降為57.5%,建筑業生產擴張放緩,地產投資放緩趨勢明顯,與地產企業相關的鋼鐵生產與流通企業也因此面臨著較大的債務風險壓力,需密切關注由此帶來的違約風險。